2016-01-07 贝乐斯 (作者) 岭峰资本

China Tax & Investment Consultants Ltd expressed great gratitude to the author for his permission to reproduce this Chinese version article.

今年以来仅三个交易日,离岸美元兑人民币汇率就升值2.35%,已经超过二年期人民币定期存款的利息。去年8月10日到今天,美元兑人民币的在岸汇率升值5.6%,而同期上证指数则下跌10%。人民币贬值趋势已经非常明显。人民币为什么会贬值?

想 要搞明白为什么人民币会贬值,就要先搞清楚过去这十几年人民币为什么持续升值。过去这些年,中国经济快速发展,到处都是投资的机会,海外资金大量流入,推 升人民币汇率。另一方面,中国成为了世界工厂,出口快速增长,顺差越来越多,也推升了人民币汇率。而从2009年开始,一个不为人知的重要因素则支撑了人 民币汇率的上涨,目前也是这个因素决定了人民币汇率贬值是一个极为确定的事件。

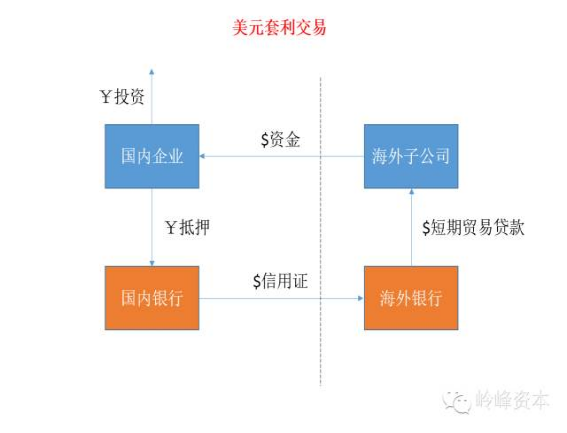

几 年前,我在读某造船企业的年报时发现了明显的异常。这个公司的理财投资占了60%以上的利润,已经超过了造船主业。资产负债表上价值高达百亿人民币的大量 境内理财信托投资靠的是大量境外美元贷款支撑。企业在国内抵押人民币资产,向银行获得全额的美元信用证额度,相当于获得了金融杠杆。企业的海外子公司凭借 母公司在国内银行开出的美元信用证担保,从境外银行获得短期美元贸易贷款。然后境外子公司把获得的美元资金以各种方式汇入国内,提供给母公司在国内投资获 利(有杆杠的理财产品或者房产)。

半年期美元贸易贷款利息大约3%,而如果汇入国内,投资于理财信托产品,则有 10%的回报,再加上人民币兑美元的升值,再乘以杠杆,企业的收益是(7%+人民币升值)x 杠杆率。即使是保守的两倍杠杆,由于人民币在2010年到2013年每年升值1.4-5.0%左右,这个公司的回报率至少在20%以上。这样的回报率,在 实业越来越艰难的时候非常可观。难怪这个公司的老总认为这是一个低风险,高回报的新业务,大力拓展。这些做实业的企业家,不懂金融,更不懂金融的风险,却 首先尝到了金融杠杆套利的甜头。一旦尝到了血的味道,实业领域辛辛苦苦打拼挣钱的一点儿利润早就看不上眼了。

这还只是一个企业而已。我查了查国际清算银行的统计,这种套利的资金竟然高达一万多亿美元。更为危险的是,这一万多亿套利资金,有高达70%是一年以内的短期贷款,必须不断的滚动续借。

一 万多亿美元不是小数目,大约占外储的三分之一。也就是说外储里约有三分之一是套利热钱,一有风吹草动,不得不走。现在实体经济回报越来越低,外资不再大量 流入,仅仅靠顺差已经无法抵消资本外流的压力,人民币汇率开始贬值。这一万多亿美元的套利资金面临着灭顶之灾。首先,由于美联储升息,海外美元贷款利息上 涨。其次,国内投资理财的回报率越来越低。最关键的是人民币贬值让套利空间反转,变为加杠杆亏损。这样一来套利的大趋势已经反转,套利者必须逃离。这种情 形在不久前的A股也上演过。投机者大肆用融资配资高杠杆,推高股市,获得几倍的高回报,却在股市下跌中集体踩踏出逃。

如 果趋势反转能缓慢有序进行,投机套利资金逐渐退出,人民币贬值的压力也许还小些。但是,金融市场的规律就是一窝蜂。在《金融炼金术》一书中,索罗斯写到 “而更重要的则是,当一个趋势的改变被大家识别出来,投机交易的量有可能经历大规模,甚至是灾难性的增加。当一个趋势持续起来时,投机流动是逐渐增加的。 但反向的变化不仅涉及目前的流动,还涉及到积累起来的存量投机资本。趋势持续的时间越长,积累的存量越大。当然,也有一些缓和的情况。一个就是市场参与者 可能只是逐渐认识到趋势的改变。另一个就是当局肯定会意识到危险从而采取行动来避免崩溃。”目前看,套利者早已经认识到了趋势的改变,而央行在做了各种努 力之后已经没有意愿,也没有能力,在目前的汇率水平保持人民币汇率的稳定。

什么是真正确定性的机会?当市场参与者身 不由己,不得不做的时候,就是真正确定性的机会。索罗斯说的反身性就是这种情况。泡沫中,参与者身不由己,不参与就会损失赚大钱的机会,你不参与别人也会 参与。泡沫破裂,你不跑,别人会跑,不跑你就会被踩踏致死。目前的人民币汇率,你不换,别人会换,想想后面还有一万多亿美元的套利资金需要换汇,现在的价 格真的很优惠了。这些套利资金,面临着灭顶之灾,必须换美元,属于“亡命之钱”。而海外银行不是慈善家,总会在下雨时收回雨伞,收回美元贷款。这样一来, 未来几年人民币贬值的趋势就很明显了。

人民币为什么会贬值?除了经济因素,最重要的是高达一万多亿美元套利资金的反转。投机者在前几年享受了盛宴,加杠杆轻松获得了高额的收益,推高了人民币汇率。如今,投机者仓皇而逃,让人民币贬值,却让全体持有人民币资产的人买单。

China Tax & Investment Consultants Ltd Copyright 2000-2025. All rights reserved. Notice of Copyright and Disclaimer